日本の底力を実感させる【国内6メーカー】の22年度決算報告

日本の底力を実感させる【国内6メーカー】の22年度決算報告

国内OEM(自動車メーカー)の2023年3月期(2022年度)決算が相次いで発表された。前々期の2021年3月期は世界的なコロナ禍による生産・販売減、前期2022年3月期は半導体不足という想定外の大きなマイナス要因に見舞われた自動車産業だったが、2023年3月期はやっと明るさを取り戻した。

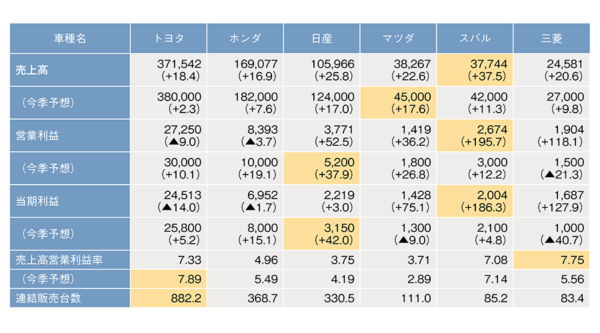

5月14日までに発表されたトヨタ、ホンダ、日産、マツダ、スバル、三菱自動車の概要は表にまとめてある。売上高は前者が前期比プラス。営業利益(本業である自動車などの製造・販売で得た利益)はトヨタとホンダ以外が前期比プラス、税金などを差し引いた最終的な利益である当期利益もトヨタとホンダ以外は前期比プラスだった。

トヨタは資源・資材高騰と生産停滞の影響で利益が減ったほか、将来のためのサプライチェーン(供給網)改革に5000億円の投資を行い、この分も利益を押し下げた。ホンダも同様に生産停止の影響が大きかった。両社とも半導体を大量に使う高級車の生産減が経営に響いた。

前期最後の3カ月間に該当する今年1〜3月は、米国での新車販売が戻り、トヨタとマツダ以外は前年同期比プラスだった。2022年暦年の米国販売は日系6社がそろって前年比マイナスであり、前者合計では476万台、前年比17.9%という大幅減だったが、半導体不足はかなり解消された。ただし、世界的な資源高により資材価格は高止まりの状況にある。

一方、2022年の欧州市場では、日系OEMで前年比プラスだったのはトヨタだけだった。直近の今年1〜3月は三菱以外はそろって前年同期比2桁増であり、この市場回復が各社の決算にも好影響をもたらした。米国も欧州も今期(2024年3月期)は市場回復が予測されており、日系各社も販売上乗せを狙っている。

6社の今期予測は軒並み前期比プラスだ。売上高予想はトヨタが38兆円、日産は過去最高の12.4兆円を見込むなど、各社の見通しは明るい。営業利益はトヨタが日本企業として過去最高の3兆円を掲げている。業績見通しには為替や資源価格の予測なども反映されており、コロナのような突発的な事情がなければ大きくは外れない。

売上高営業利益率はほぼ「新車1台を販売したときの利幅」とイコールである。投資家はこの数字を重視するが、見方を変えれば「この数字が小さいほうがコストがかかっている」ということにもなる。実は自動車は、この数字が意外に低く、自動車は設備や部品にコストがかかっているともいえる。

世界中のOEMにとって大きな問題だった半導体不足は解消の方向へ向かっている。コロナからの脱却により混乱していた物流事情も元の状態に戻ると予想される。

現在の大きな問題は、BEV(バッテリー電気自動車)の採算性だ。たとえばフォードは昨年の業績を事業ごとに分けて発表したが、エンジン車(フォード・ブルー)と商用車(フォード・プロ)の利益が100億ドルだったのに対しBEV(フォード・モデルe)は20億ドルの赤字だった。

排出ガス規制対応、エンジン車販売規制対策としてBEV販売を増やさなければならない状況を迎えているが、多くのOEMにとってBEVは利益面では未知の存在である。

![カー・アンド・ドライバーonline [CAR and DRIVER]](https://www.caranddriver.co.jp/wp-content/uploads/2023/09/cdonline-logo.png)